Spektrum Risk/Reward Real Estat & Strategi Investasi

Tertarik dengan investasi real estat? Cari tahu bagaimana selera spektrum risk/reward real estat Anda dan terapkan strategi investasi yang tepat.

Daftar Isi

- Spektrum Risiko Kelas Aset

- Spektrum Risiko Real Estat

- Core (Inti)

- Core-Plus

- Value-Add (Nilai Tambah)

- Opportunistic (Oportunistis)

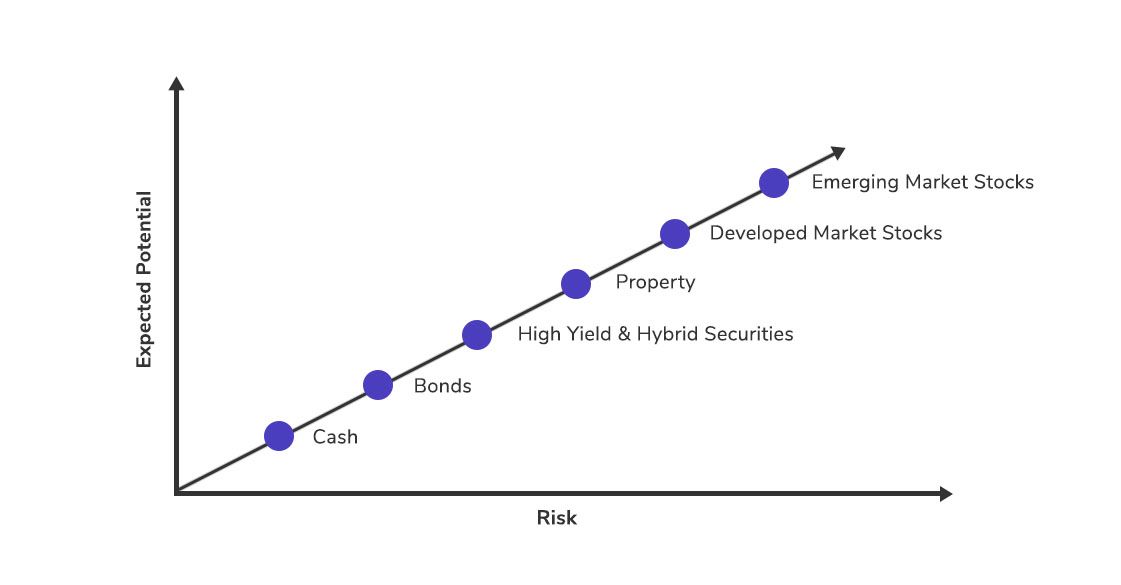

Semua investasi mengandung risiko. Return (pengembalian) dapat dilihat sebagai hadiah bagi investor atas risiko yang diambil. Agar investor mengambil risiko yang lebih tinggi, mereka perlu diberi kompensasi yang memadai atas risiko tambahan yang mereka tanggung. Sebagai kelas aset, investasi real estat secara tradisional berada di antara pendapatan tetap dan ekuitas, seperti yang digambarkan secara skematis* dalam diagram di bawah ini:

Spektrum Risiko Kelas Aset

*Bagan skema ini tidak boleh dianggap sebagai saran investasi. Meskipun hubungan antara pengembalian dan risiko positif, itu mungkin tidak selalu linier seperti yang ditunjukkan oleh grafik.

Artikel singkat ini memperkenalkan

(i) kerangka sederhana yang menangkap spektrum risk-reward untuk investasi real estat,

(ii) terminologi untuk strategi investasi yang sesuai dengan titik-titik berbeda pada spektrum, dan

(iii) mencirikan sifat investasi ini dalam kerangka kerja.

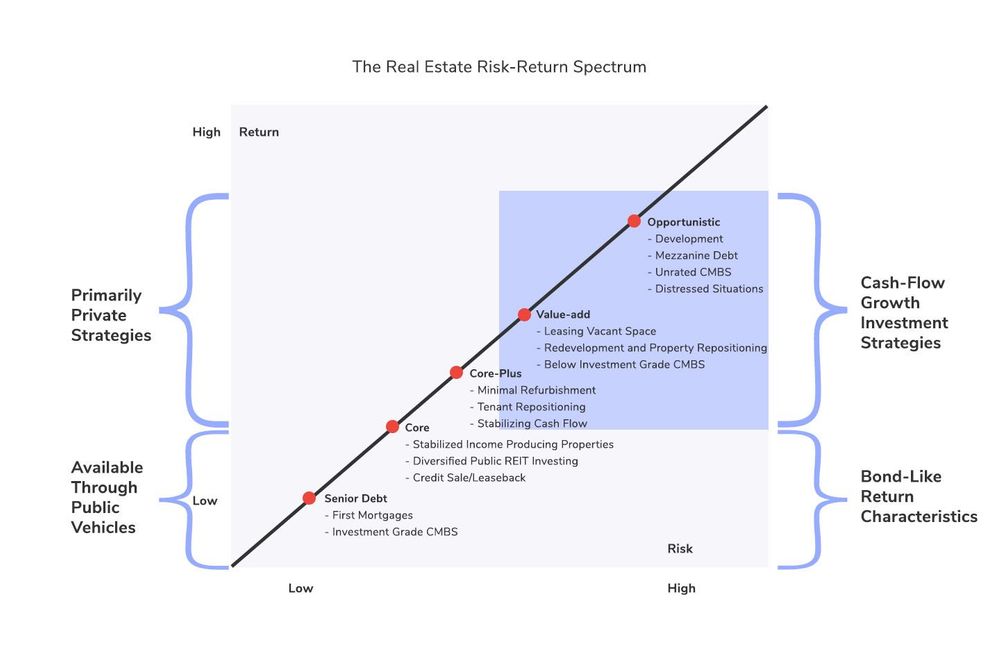

Spektrum Risiko Real Estat

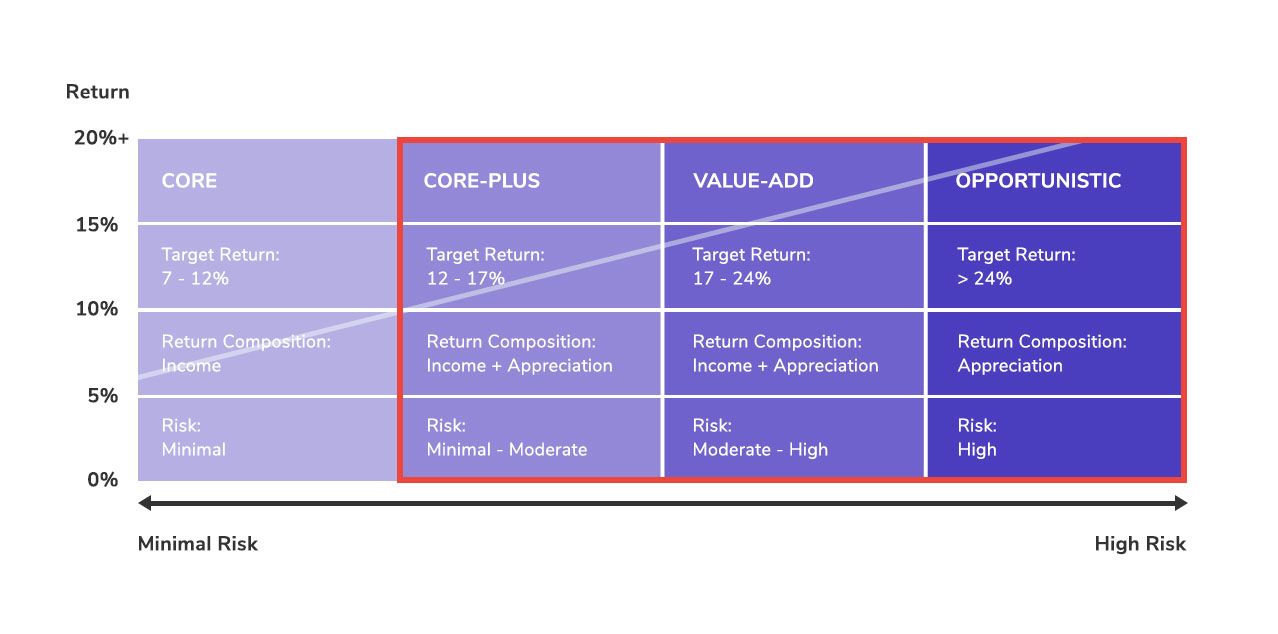

Industri investasi real estat telah menetapkan satu set terminologi umum untuk mengklasifikasikan strategi investasi dan profil pengembalian risiko yang khas. Secara umum, strategi ini terbagi dalam empat kategori - Core, Core-Plus, Value-add, dan Oportunistic. Perhatikan bahwa meskipun ada kesepakatan umum tentang klasifikasi yang luas, tidak jarang batas yang memisahkan kategori menjadi kabur.

Core (Inti)

Strategi ini sesuai dengan spektrum tingkat pengembalian rendah risiko rendah dan biasanya menunjukkan karakteristik berikut:

- Tingkat leverage yang relatif rendah

- Properti yang sepenuhnya (atau sebagian besar) disewakan dengan arus kas yang stabil

- Properti dalam kondisi yang baik, dengan sedikit kebutuhan untuk renovasi besar

- Terletak di pasar yang padat permintaan dan transparan dengan fundamental yang kuat

- Biasanya mengikuti rencana bisnis "Buy and Hold"

Strategi investasi ini cocok dengan investor yang relatif konservatif yang memprioritaskan pelestarian kekayaan dan nilai lindung atas inflasi sebagai tujuan investasi utama mereka.

Investasi semacam itu cenderung bertahan dengan sangat baik selama kemerosotan ekonomi, karena aset disewakan kepada penyewa yang layak kredit dan properti biasanya terletak di pasar dengan sekumpulan pendorong permintaan yang kuat dan cukup beragam untuk mencapai harga yang relatif baik selama downturn. Investasi inti biasanya diproyeksikan ke IRR yang low-teen (10-12%), atau lebih rendah.

Core-Plus

Proyek-proyek ini juga berfokus pada aset yang relatif stabil di pasar dan sub-pasar yang kuat dan mapan, tetapi juga memerlukan peningkatan peluang dalam bentuk renovasi properti dan optimisasi untuk pendapatan sewa. Biasanya setidaknya satu atribut dari aset dasar lebih berisiko daripada yang Anda harapkan dari investasi inti - properti mungkin berada di pinggiran kota atau pasar sekunder, atau properti mungkin tidak disewakan sepenuhnya (yang menghadirkan risiko dan peluang). Pengembalian untuk strategi Core dan Core-Plus cenderung terutama didorong oleh hasil sewa daripada apresiasi nilai modal.

Value-Add (Nilai Tambah)

Proyek real estat dengan nilai tambah memiliki tingkat risiko yang lebih tinggi di samping potensi yang lebih besar untuk mendorong pertumbuhan pendapatan operasional dan apresiasi nilai modal. Potensi pertumbuhan sewa dapat berasal dari berbagai sumber, seperti pengelolaan atau operasional yang kurang optimal di properti, kesempatan renovasi yang sedang untuk menarik penyewa yang membayar lebih tinggi, sewa yang berlaku secara signifikan lebih tinggi di daerah sekitar, atau kombinasi dari semuanya. "Repositioning" sering kali identik dengan strategi investasi real estat yang menambah nilai: membuat perbaikan selektif pada properti yang ada sebelum memasarkannya dengan cara baru ke profil baru penyewa potensial. Strategi seperti itu sering kali menawarkan potensi keuntungan yang menarik bagi investor jika mereka percaya pada tesis investasi dan kemampuan manajer investasi untuk mengeksekusi rencana bisnis.

Opportunistic (Oportunistis)

Sifat proyek dapat sangat bervariasi pada ujung spektrum risk-reward ini. Proyek biasanya dikaitkan dengan sedikit atau tidak ada daftar sewa di tempat, memerlukan rehabilitasi yang signifikan atau bahkan memerlukan pengembangan dari awal. Merupakan hal yang umum untuk strategi oportunistis dan nilai tambah untuk mendapatkan keuntungan dari back-end atau mendekati akhir periode investasi target, yang dapat menimbulkan risiko yang signifikan. Meskipun investasi oportunistis memerlukan tingkat risiko yang relatif tinggi, mereka biasanya memproyeksikan IRR sebesar 24% atau lebih, dan terkadang jauh lebih tinggi.

RealVantage adalah platform investasi bersama yang mengizinkan investor kami untuk melakukan diversifikasi antar pasar, sektor, dan strategi investasi.

Kunjungi halaman utama kami untuk mengetahui lebih lanjut!

Daftar di RealVantage